「口座はどこに作ればいい?」「おすすめの投資先は何?」──始めたいけれど、実際にどう行動すればいいのか悩む人も多いかと思います。

この記事では、基本はもちろん、おすすめの証券会社・投資商品まで解説しています。始める際に、ぜひ参考にしてみてください。

- NISA(ニーサ)におすすめの証券会社の選び方

-

NISA口座を徹底比較!証券会社10社のうちおすすめの口座は?

- SBI証券のNISA口座……投資信託、IPO実績、外国株などすべて最多水準

- SBI証券のデメリット

- 楽天証券のNISA口座……楽天ポイントで投資信託や国内株式に投資可能

- 楽天証券の口座開設方法

- マネックス証券のNISA口座……IPO実績が豊富で100%完全平等抽選を採用

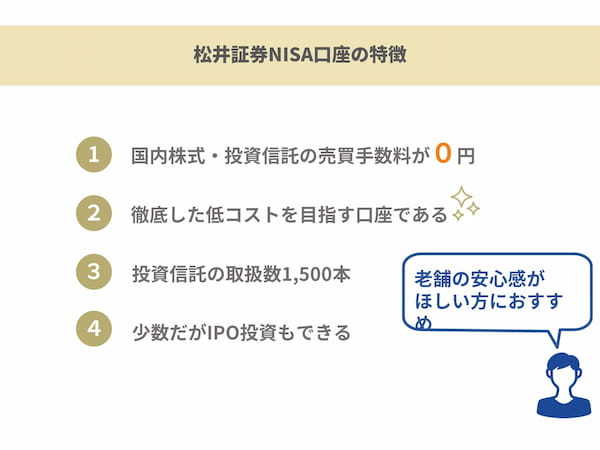

- 松井証券のNISA口座……投資信託、IPOともに平均水準、2022年の米国株取引開始に期待

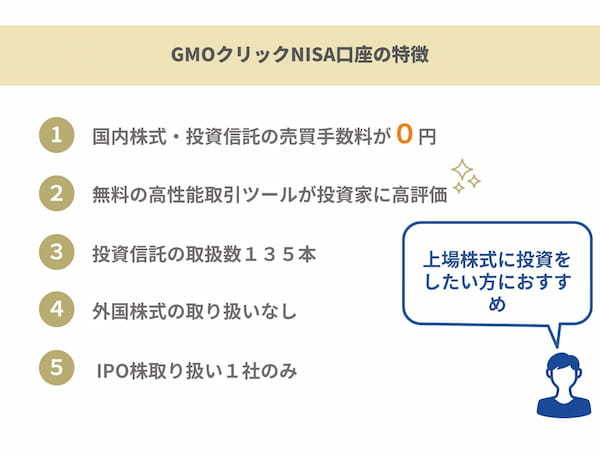

- GMOクリック証券のNISA口座……高性能取引ツールが投資家に高評価

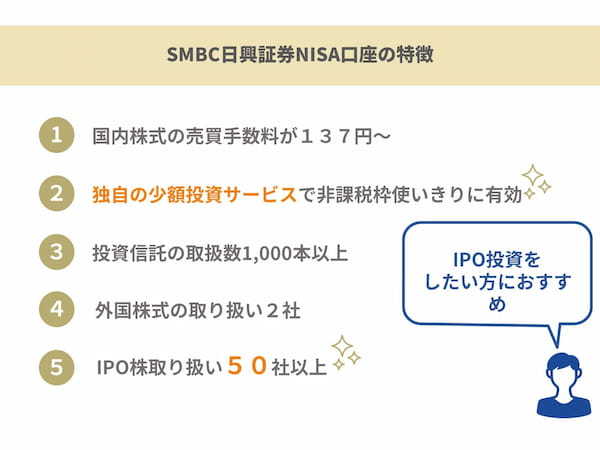

- SMBC日興証券のNISA口座……「キンカブ」で100円から少額投資が可能

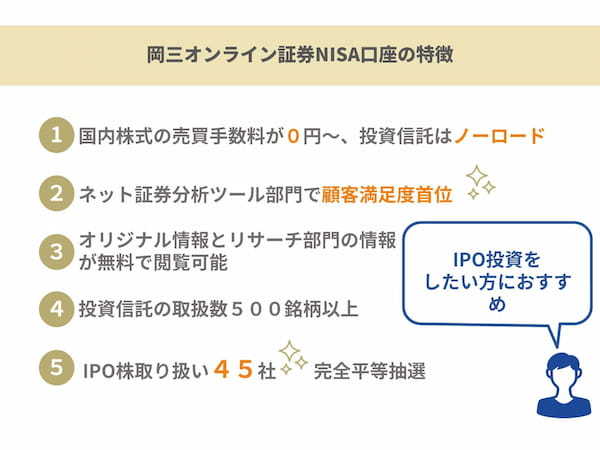

- 岡三オンライン証券のNISA口座……オリコンのネット証券分析ツール部門で顧客満足度首位

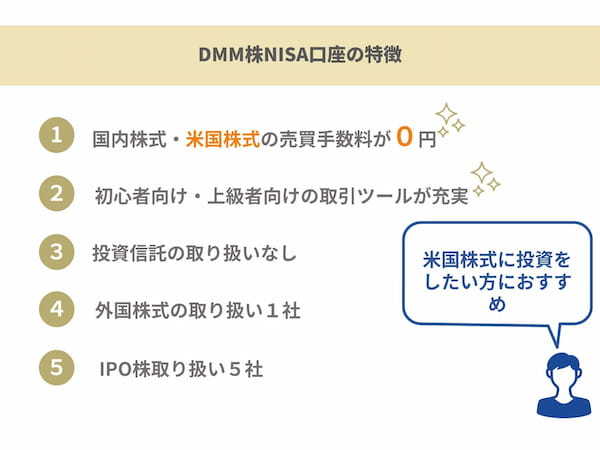

- DMM 株のNISA口座……米国株の売買手数料が無料

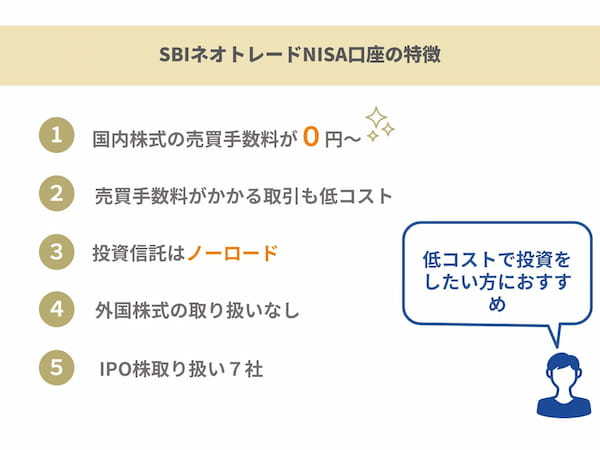

- SBIネオトレード証券のNISA口座……1日100万円までの取引なら手数料無料

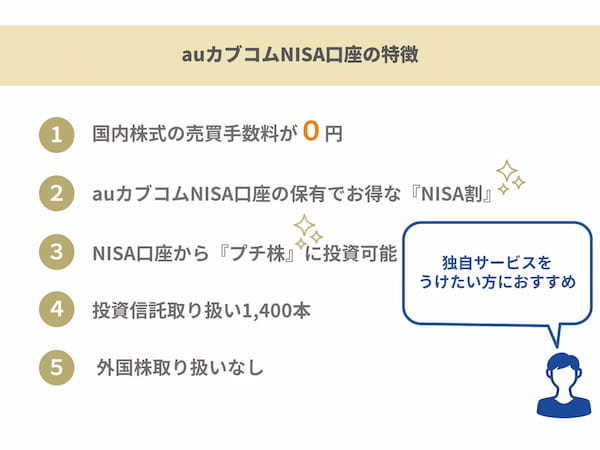

- auカブコム証券のNISA口座……NISA割りやプチ株など独自サービスが充実

- おすすめ銘柄の選び方とは?

- NISAおすすめの証券会社ランキング

- NISA(ニーサ)で買付金額が多い銘柄TOP5

- つみたてNISAの月間積立設定金額が多い銘柄TOP5

- そもそも NISA(ニーサ)はどんな制度?

- 知っておきたいNISA(ニーサ)のメリット・デメリット

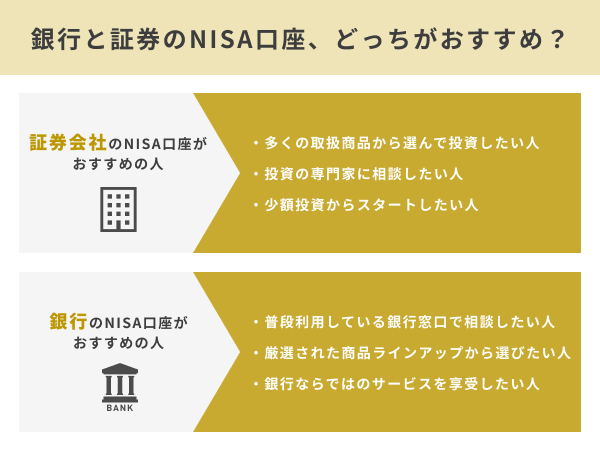

- 銀行と証券のNISA口座、どっちがおすすめ?

- 2024年からの新NISA移行で何が変わる?

- NISA(ニーサ)の口座開設をするには?乗り換えはどう行う?

- NISA口座開設ならまずは資料請求を

- NISA・つみたてNISAのQ&A

- まとめ

NISA(ニーサ)におすすめの証券会社の選び方

証券会社によって違いがあるの?

証券会社によって取り扱う銘柄が違うほか、投資ツールやポイントサービスなどの内容も異なるので慎重に選ぶことをおすすめします。

NISA口座を選ぶ基準は3つ

おすすめは次の3点を基準とする決め方です。

後で詳しく説明しますが、NISAは他の口座と損益通算ができません。そのため、値上がりが高確率で期待できる投資が必要です。

IPO投資は公募価格が割安に設定されているので、上場後すぐに売却することで利益が出やすい投資の1つです。このIPO株が取引できる開設先を選ぶのも良いでしょう。

投資信託はネット証券などで、100円からの少額取引が可能となっています。年間120万円という非課税枠があるので、その枠を使い切るために少額から投資できる投資信託を豊富に取り扱う開設先を選ぶ人が多いです。

他にも長期で値上がりが見込める外国株の取扱いが多い開設先を選ぶのも良いでしょう。

SBI証券は3つの基準で他社を圧倒している

この3つの基準のうち、IPOを扱っている証券会社は対面証券とネット証券で多数あります。一方、投資信託や外国株のラインアップの豊富さでは、対面証券よりもネット証券に優位性があります。投資信託では、SBI証券や楽天証券が2500銘柄を超える取り扱いがあり、米国株ではSBI証券やマネックス証券が充実しています。

以上のことから、SBI証券はこれら3つの基準において他社を圧倒しており、おすすめの証券会社と言えるでしょう。

\充実の運用商品ラインナップ!/

NISA口座を徹底比較!証券会社10社のうちおすすめの口座は?

おすすめの証券会社はありますか?

SBI証券は投資信託取扱本数が業界最多水準で、外国株式やIPOの購入も可能なため、どんなユーザーにもおすすめな証券会社です。

NISA口座は1人につき1つの金融機関でしか開設できません。以下で証券会社10社の開設先を徹底比較しているので、ぜひ開設する際の参考にしてください。

比較する証券会社10社

- SBI証券

- 楽天証券

- マネックス証券

- 松井証券

- GMOクリック証券

- SMBC日興証券

- 岡三オンライン証券

- DMM 株

- SBIネオトレード証券

- auカブコム証券

| 証券会社 | 手数料 | 投資信託 | 外国株 | IPO |

|

0円 | 2572本 | 9カ国 | 85社 |

|

0円 | 2590本 | 6カ国 | NISA口座に非対応 |

|

0円 | 1219本 | 2カ国 | 55社 |

|

0円 | 1571本 | なし | 18社 |

|

0円 | 135本 | なし | 1社 |

|

137円(税込)~ | 1053本 | 2カ国 | 53社 |

|

0円 | 552本 | なし | 45社 |

|

0円 | 0本 | 1カ国 | 5社 |

|

0円〜 | 10本 | なし | 7社 |

|

0円 | 1494 本 | なし | 19社 |

SBI証券のNISA口座……投資信託、IPO実績、外国株などすべて最多水準

| 手数料 | 投資信託 | 外国株 | IPO |

| 0円 | 2572本 | 9カ国 | 85社 |

※SBI証券のホームページをもとに筆者作成(2021年12月9日時点)

※IPOは2020年度実績

SBI証券で特に着目すべきは、IPO株の実績です。2020年度は取り扱い実績が80社を超えています。これは他の証券会社が10~50社程度であることを考えると、大変優れていると言えるでしょう。

また、国内株式、米・中・韓の海外ETF(買付のみ)の手数料が恒久無料です。いまだ手数料が有料の対面型の証券会社もあるなか、この恒久無料というのは大変大きいメリットです。

投資信託の取扱数も約2600銘柄で、ネット証券としての取扱数が最多の部類に入ります。他にも外国株の取り扱い地域が9カ国と、ネット証券としては最多を誇ることもSBI証券の強みです。

総合的に見て、SBI証券はあらゆるユーザーにとって大変使いやすいと言えるでしょう。

SBI証券のデメリット

デモ取引がない

SBI証券はデモ取引がありません。開設さえできれば取引画面は見ることはできます。架空の資金で取引するバーチャルトレードをすることはできません。ただし「お取引体験デモ」があり、取引画面とその説明を見ることは可能です。「お取引体験デモ」を使えば、取引の体験をすることはできます。

スマホのアプリが分かれる

日本株、海外株、投信積立など、アプリが商品ごとに分かれているため管理が少し煩雑になります。アプリごとの操作はしやすいものの、全ての商品を一元管理できるアプリがないことがデメリットです。単一商品しか取引しない方であれば全く問題ではないが、複数の商品を頻繁に取引する人は、商品ごとにアプリの切り替えが必要になり少し不便さを感じる方もいるかもしれません。

\充実の運用商品ラインナップ!/

性別:女性

年齢:50代

職業:正社員SBI証券でつみたてNISAをやっています。なぜSBI証券なのかというと、つみたての銘柄が豊富で、初心者でも利用しやすいと聞いたからです。100円から積立ができるので、投資ってなんだか怖いという人も、お手軽に始められます。三井住友カードで積立投資をすると、Vポイントも貯まります。ただ、サイトの使い勝手は悪いです。感覚的には使えないので、どこを見ればいいのかイチイチ調べながら使っています。

出典:クラウドワークス

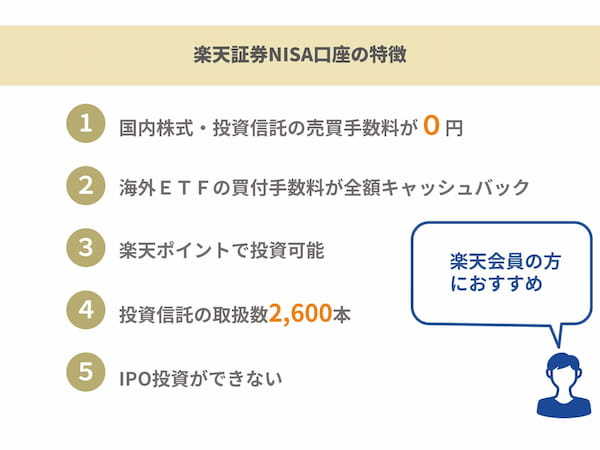

楽天証券のNISA口座……楽天ポイントで投資信託や国内株式に投資可能

| 手数料 | 投資信託 | 外国株 | IPO |

| 0円 | 2590本 | 6カ国 | NISA口座に非対応 |

※楽天証券のホームページをもとに筆者作成(2021年12月9日時点)

楽天証券も国内株式、投資信託の手数料が恒久無料です。さらに海外ETFの手数料は全額キャッシュバックと大変お得です。

投資信託の取扱数も約2600銘柄でSBI証券と同様、ネット証券としての取扱数が最多の部類に入ります。扱っている投資信託の種類が多いほど投資家のニーズに合った商品を見つけやすいので、取扱数が多いほど良いと言えるでしょう。

楽天証券では楽天ポイントを使った投資ができます。通常の生活で貯めた楽天ポイントを使って投資信託や国内株式を購入できるので、普段から楽天のサービスを使用している人にとってはとても使いやすい証券会社です。

ただし楽天証券ではIPO投資ができません。さらに投資できる外国株も、SBI証券の9カ国より少ない6カ国となっている点には留意が必要です。

出典:楽天証券『よくあるご質問:新規公開株(IPO)の申込み等について』

\初心者に易しいサポート充実!/

\NISA口座開設数3年連続No.1/

性別:女性

年齢:40代

職業:専業主婦つみたてNISAを始めたかったので開設しました。普段楽天で買い物もよくするし、楽天カードも持っていたので比較的作りやすく時間もあまりかからずスムーズだった。楽天銀行とマネーブリッジすることで優遇金利になったり、楽天ポイントも増えるので楽天をよく利用する人に特にオススメです。主婦の方でも気軽に始められますよ。

出典:クラウドワークス

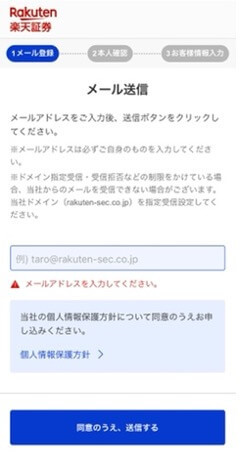

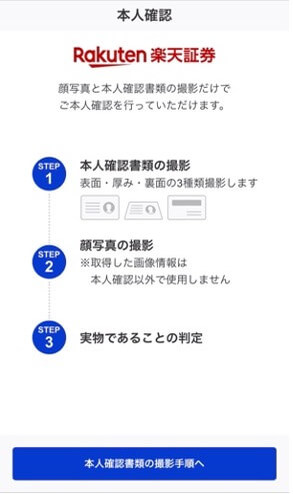

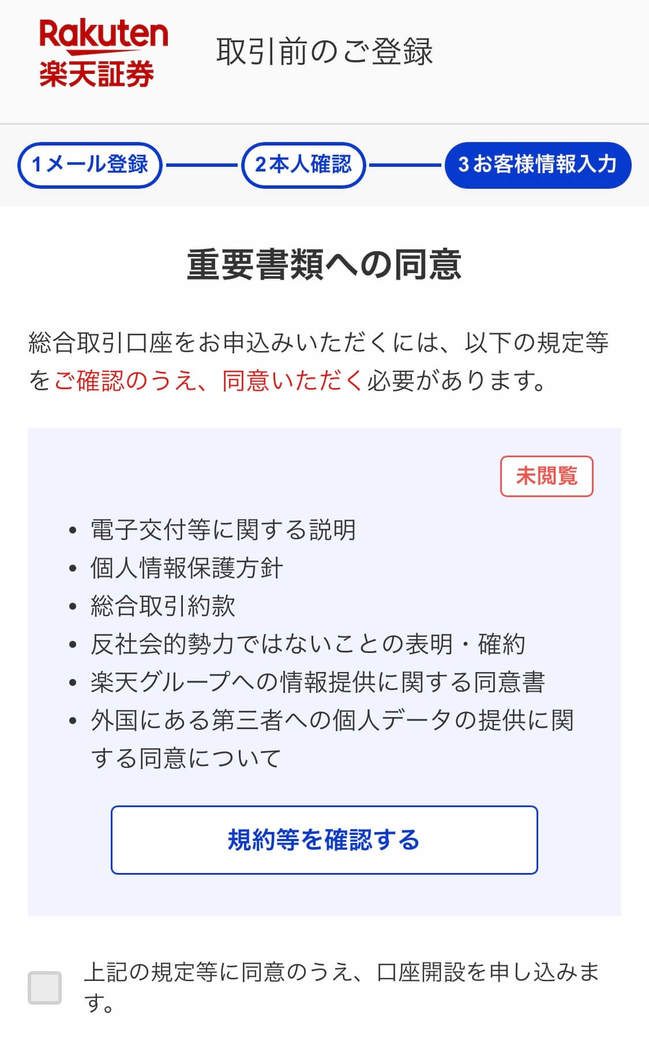

楽天証券の口座開設方法

STEP1 メールを送信する

楽天会員登録を行い、登録時のアドレスを入力しメールを送信する

STEP2 本人確認を行う

運転免許書または、個人番号カードを提出し本人確認を行う

STEP3 重要書類へ同意する

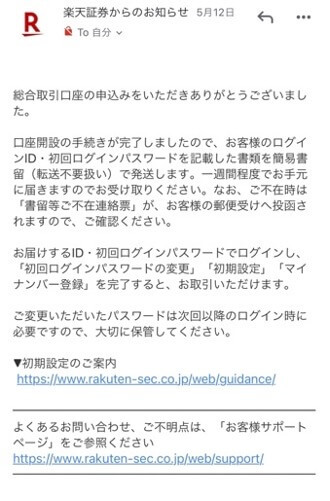

STEP4 口座開設完了のメールが届く

簡易書留が郵送され、書類に記載のID・初回パスワードをでログインし「初回ログインパスワードの変更」「初回設定」「マイナンバーを登録」を完了後、取引開始可能

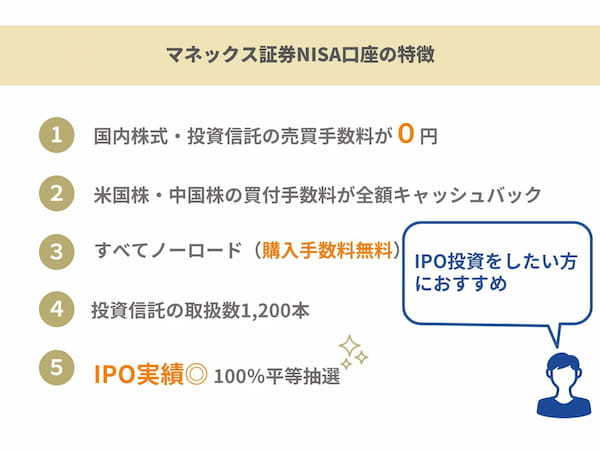

マネックス証券のNISA口座……IPO実績が豊富で100%完全平等抽選を採用

| 手数料 | 投資信託 | 外国株 | IPO |

| 0円 | 1219本 | 2カ国 | 55社 |

※マネックス証券のホームページをもとに筆者作成(2021年12月9日時点)

※IPOは2020年度実績

マネックス証券もN国内株式、投資信託の手数料が恒久無料で、米国株、中国株の買付時の手数料も全額キャッシュバックと使いやすい手数料体系です。

マネックス証券の投資信託は全てノーロード(購入時申し込み手数料が無料)ですが、取り扱っている投資信託数が1200銘柄程度とSBI証券、楽天証券と比べると半分程度です。開設する際には自分の投資したい投資信託があるか、よく確認する必要があります。

マネックス証券のIPOの実績は、2020年度で55社と他の証券会社と比べて多い方と言えるでしょう。さらに、注目したいのはその抽選方法です。他社が完全平等抽選の割合を少なく設定する中、マネックス証券は100%完全平等抽選となっています。このため、IPO投資をしたい方にもおすすめです。

出典:マネックス証券『新規公開株(IPO)/公募・売出株式(PO)』

\100円から始められる投信つみたて!/

性別:男性

年齢:30代

職業:正社員私はメインで楽天証券を利用していましたが、他の証券会社を利用したくなりマネックス証券を開設しました。使ってみたところ、還元率は1.1%と国内でトップクラスの還元率、米国株などの商品も豊富で今のところストレスなく利用できています。商品によっては売買手数料が他社より高いケースもあり、コストを気にするなら使い分けが必要かなと思いました。

出典:クラウドワークス

松井証券のNISA口座……投資信託、IPOともに平均水準、2022年の米国株取引開始に期待

| 手数料 | 投資信託 | 外国株 | IPO |

| 0円 | 1571本 | なし | 18社 |

※松井証券のホームページをもとに筆者作成(2021年12月9日時点)

※IPOは2020年度実績

松井証券では、国内株式、投資信託の手数料が恒久無料です。松井証券が自社サイトで「『低コスト』であることがお客様の運用成績に好影響を与える」というように、徹底した低コストを目指しているとても使いやすいです。

出典:松井証券公式サイト

扱っている投資信託の数も1500銘柄以上と、SBI証券、楽天証券には及ばないものの充実しているので、興味のある投資信託も見つかるでしょう。

IPO株の取扱数は2020年度において18件とやや少ないですが、まったく取り扱っていないわけではありません。IPO株にも興味はあるけれど、まずは国内株式、投資信託から始めたいという方向けとなっています。

注意点は、2021年12月現在松井証券は外国株を取り扱っていないことです。ただし、2022年2月から米国株の取り扱いを開始するので、取引についても期待したいところです。

出典:松井証券『米国株式サービス提供に関するお知らせ』

松井証券は1918年(大正7年)創業、日本で初めて本格的なインターネット取引を導入した証券会社として歴史があるので、安心感を求める人におすすめです。

性別:男性

年齢:30代

職業:個人事業主手数料の安さに惹かれて、これはとてもいいだろうなと思って試してみようと開設しました。案の上、手数料ゼロで使えるので、とても重宝しています。情報ツール系もとても充実していて、様々な需要に対応できるだろうなと思います。投資初心者の方にも特にいい証券会社だと思います。少額から投資体験ができる点も初心者向けにいいと思います。総合的に堅実で優秀だと思います。

出典:クラウドワークス

GMOクリック証券のNISA口座……高性能取引ツールが投資家に高評価

| 手数料 | 投資信託 | 外国株 | IPO |

| 0円 | 135本 | なし | 1社 |

※GMOクリック証券のホームページをもとに筆者作成(2021年12月9日時点)

※IPOは2020年度実績

GMOクリック証券で最も注目すべきは、投資ツール「スーパーはっちゅう君」の高性能さです。シンプレクス社のSPRINTを進化させた高機能取引ツールが、東証次世代システムarrowheadの「FLEX Full」に対応しています。この完全無料で使える取引ツールが、初心者から上級者まで使いやすいと評判です。

出典:GMOクリック証券『スーパーはっちゅう君』

GMOクリック証券では上場株式と投資信託の手数料が恒久無料となっています。買付時も売却時も0円というのはかなり大きいでしょう。

ただしGMOクリック証券では、取り扱い投資信託の銘柄数はそこまで多くないことと、IPO株の取り扱いは1社、外国株の取り扱いはありません。上場株式メインで投資したい人向けとなっています。

SMBC日興証券のNISA口座……「キンカブ」で100円から少額投資が可能

| 手数料 | 投資信託 | 外国株 | IPO |

| 137円(税込)~ | 1053本 | 2カ国 | 53社 |

※SMBC日興証券のホームページをもとに筆者作成(2021年12月9日時点)

※IPOは2020年度実績

SMBC日興証券の強みは、SMBC日興証券独自の金額・株数指定取引「キンカブ」サービスです。キンカブは金額指定・株数指定ができる少額投資サービスです。金額指定取引のみ対応しており、SMBC日興証券が定めている銘柄から100円以上、100円単位で投資可能です。

出典:SMBC日興証券『キンカブ』

キンカブは少額投資が可能なので、非課税枠を使い切るための有効なサービスともなっています。

また、IPO株の取り扱いも50社以上と、SBI証券に次いで大きな規模です。IPO投資をしたい人に向いていると言えるでしょう。

ただし手数料が国内株式で税込137円(10万円未満の場合)からと有料になっていることと、外国株の取り扱いが2カ国(米国・中国)なので、その点については注意する必要があります。

岡三オンライン証券のNISA口座……オリコンのネット証券分析ツール部門で顧客満足度首位

| 手数料 | 投資信託 | 外国株 | IPO |

| 0円 | 552本 | なし | 45社 |

※岡三オンライン証券のホームページをもとに筆者作成(2021年12月9日時点)

※IPOは2020年度実績

岡三オンライン証券の強みは何と言っても「オリコン顧客満足度ランキング」の「ネット証券 分析ツール」で3年連続1位という実績です。高機能なツールが使いやすく、顧客満足度が高いということから、どこで開設しようかと迷っている方にこそおすすめです。

出典:岡三オンライン証券『外部機関による評価』

他にも、岡三オンライン証券のオリジナル情報に加え、リサーチ部門の情報が無料で見られることも大きな特徴です。

もちろん手数料もとても低く設定されています。日本株の現物取引は定額プランでは1日100万円まで無料で、すべての投資信託は買付手数料無料のノーロード投信となっています。

IPO株も2020年実績で45社取り扱っています。また、岡三オンライン証券も完全平等抽選を実施しているので、資産残高に左右されない抽選結果が期待できます。さらに事前入金不要、申込・購入手数料が無料なのでIPO株投資を行いたい人におすすめです。

出典:岡三オンライン証券『IPO(新規公開株式)』

DMM 株のNISA口座……米国株の売買手数料が無料

| 手数料 | 投資信託 | 外国株 | IPO |

| 0円 | 0本 | 1カ国 | 5社 |

※DMM 株のホームページをもとに筆者作成(2021年12月9日時点)

※IPOは2020年度実績

DMM 株の国内株式の取引手数料は、無料となっています。また、米国株式の取引手数料も無料です。

出典:DMM 株『商品概要・取引ルール』

国内株式だけなら他にも取引手数料が無料の証券会社はありますが、米国株式の取引手数料まで無料の証券会社は他にはありません。米国株式の取引を中心に行いたいと考えている人にとって大きなメリットとなる証券会社です。

さらに取引ツールも充実しています。初心者向けにスマホアプリの「かんたんモード」や、シンプルな操作性のウェブブラウザ取引ツールがあります。取引経験が豊富な方向けには、スマホアプリの「ノーマルモード」や、高機能トレーディングツールであるPCインストール版取引ツールが用意されています。

出典:DMM 株『ツール・アプリ』

なお、PC取引ツールもスマホアプリも1つのツールで、国内株式と米国株式の両方取引することができるのも強みとなっています。

注意点は、投資信託の取り扱いがない点です。

SBIネオトレード証券のNISA口座……1日100万円までの取引なら手数料無料

| 手数料 | 投資信託 | 外国株 | IPO |

| 0円~ | 10本 | なし | 7社 |

※SBIネオトレード証券のホームページをもとに筆者作成(2021年12月9日時点)

※IPOは2020年度実績

SBIネオトレード証券は、手数料の安さが魅力です。国内株式の手数料には2つのプランがあります。

1日の約定代金合計額に応じて手数料が変わる定額プランでは、1日100万円まで手数料が無料となります。1注文ごとの約定代金に応じて手数料がかかる一律プランでも5万円以下は50円、10万円以下は88円(いずれも税込)とかなり低く設定されているのも大変使いやすくなっています。

出典:SBIネオトレード証券『手数料一覧』

投資信託も全てノーロードとなっています。ただし投資信託の銘柄数自体は10本なので多くありません。外国株式も取り扱っていないので、注意が必要です。

auカブコム証券のNISA口座……NISA割りやプチ株など独自サービスが充実

| 手数料 | 投資信託 | 外国株 | IPO |

| 0円 | 1494本 | なし | 19社 |

※auカブコム証券のホームページをもとに筆者作成(2021年12月9日時点)

※IPOは2020年度実績

auカブコム証券は国内株式の手数料が無料となっています。また、口座を保有していると、現物株式の通常のワンショット手数料および、現物株式・信用取引共通の1日定額手数料から最大5%割引される「NISA割」というサービスがあります。

出典:auカブコム証券『NISA割』

また、auカブコム証券では「プチ株」という、上場株式の単元未満株を売買できるサービスを行っています。プチ株は少額での投資が可能となるので、非課税枠を使い切るためにも有効です。auカブコム証券からこのプチ株に投資することができるのは大きな強みでしょう。

出典:auカブコム証券『プチ株(単元未満株)』

ただし、投資信託の取り扱い本数が1400銘柄程度とSBI証券や楽天証券などと比べると多くなく、外国株式の取り扱いもないことには注意してください。

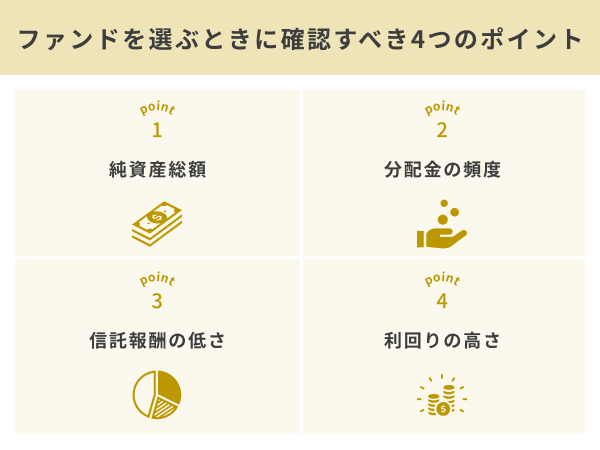

おすすめ銘柄の選び方とは?

初心者がファンドを選ぶときは何を見たらいいの?

投資の目的や目標額、運用期間を元に、純総資産額や分配金、信託報酬などの指標を見ることをおすすめします。

購入するファンドを選ぶときに確認すべきことは、次の4つです。

詳しく説明していきます。

純資産総額が高いファンドを選ぶ

ファンドを選ぶときにまず確認すべきポイントは純資産総額です。

純資産総額とは、投資信託に組み入れられている有価証券の時価に利息や配当金を加えた資産総額から、運用費などの負債総額を引いた時価総額を表します。

純資産総額が多いということは、たくさんの投資家からお金を集めているということになるので、人気のあるファンドとも言えます。

純資産総額が少ないファンドは、資産規模の小ささから十分な分散投資を行うことができないことも考えられます。

ただし、純資産総額は分配金を出すことでも減ってしまうので、短期で推移を見るのではなく、長期的な視点からも見るようにしましょう。

\スマホアプリで米国株投資が完結する!/

分配金を出す頻度が少ないファンドを選ぶ

ファンドによっては分配金が支払われるものもあります。分配金は支払われるとその場で利益が確定しますが、その利益を分配せず同じファンドに再投資していれば、複利効果でより大きな運用益が得られたかもしれません。

分配金が多いファンドは目に見えて利益を受け取れるために人気がありますが、複利効果を狙うためにも分配金を出す頻度が少ないファンドを選ぶことをおすすめします。

信託報酬はできるだけ低いものを選ぶ

信託報酬とはファンドの管理費用で、純資産総額に対して何%と決められています。ファンドの目論見書などに書いてあるので確認しましょう。

信託報酬は特定の指数を上回る運用成果を目指すアクティブファンドの方が、特定の指数と同等の運用成果を目指すインデックスファンドよりも高くなります。

同じ運用成績を目指すファンドであれば、できるだけ低い信託報酬のファンドを選ぶことが重要です。

\充実の運用商品ラインナップ!/

利回りはできるだけ高いものを選ぶ

利回りとはファンドを売却した際の売却益だけではなく、それまでに受け取った分配金も含めた収益の割合のことを指します。

例えば100万円のファンドを購入し、1年後に1万円の分配金を受け取り109万円で売却したとします。すると収益は1万+9万の10万円となり、それを運用年数の1年と投資金額である100万円で割ります。この場合、利回りは10%です。

【利回りの計算式】

10万円÷1年÷100万円×100=10%

実際は手数料がかかり、収益は10万円よりも少なくなります。このことからも手数料が低く、なるべく利回りが高いものを選びましょう。

\スマホアプリで米国株投資が完結する!/

NISAおすすめの証券会社ランキング

ランキング

| 順位 | 1位 | 2位 | 3位 | 4位 | 5位 |

| 証券会社 |

|

|

|

|

|

| 売買手数料 | 無料 | 無料 | 無料 | 無料 | 無料 |

| 国内株 銘柄数 |

◎ 178 |

◎ 177 |

○ 152 |

○ 170 |

○ 157 |

| 外国株 取扱国数 |

9カ国 | 6カ国 | 2カ国 | -- | -- |

| 投資信託 銘柄数 |

2680 | 2687 | 1220 | 1562 | 1432 |

| IPO 対応社数 |

85社 | × NISA口座では IPO購入不可 |

50社 | 18社 | 19社 |

| ポイント付与 対象取引 |

株式(国内) 投資信託 |

株式 投資信託 |

株式 暗号資産 (仮想通貨) |

投資信託 | 投資信託 |

| 付与ポイント | Tポイント Pontaポイント dポイント |

楽天ポイント | マネックス ポイント |

松井証券ポイント | Pontaポイント |

| 口座開設 |

ランキング

| 順位 | 1位 | 2位 | 3位 | 4位 | 5位 | |

| 証券会社 |

|

|

|

|

|

|

| つみたてNISA 口座開設数(万) |

246.3 | 253.8 | -- | -- | -- | |

| 取扱 投資信託 銘柄数 |

合計 | 176 | 182 | 172 | 163 | 12 |

| インデックス型 | 154 | 118 | -- | 148 | 132 | |

| アクティブ型 | 22 | 64 | -- | 15 | 20 | |

| 購入手数料 | 0 | 0 | 0 | 0 | 0 | |

| 最低積立金額 | 100 | 100 | 100 | 100 | 100 | |

| 積立頻度 | 毎月/毎週/毎日 | 毎月/毎日 | 毎月 | 毎月 | 毎月/毎日 | |

| 付与ポイント | Tポイント Pontaポイント dポイント |

楽天ポイント | 松井証券ポイント | Pontaポイント | マネックスポイント | |

| 口座開設 | ||||||

ランキング

| 順位 | 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 | 10位 | 11位 | 12位 | 13位 | |

| 会社名 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| 手数料 (10万円あたり) |

99円 | 99円 | 0円 | 99円 | 99円 | 88円 | 90円(税込) | 99円 | 108円 | 152円 | 88円 | 137円 | 500円 | |

| 手数料 (50万円あたり) |

275円 | 275円 | 0円 | 275円 | 275円 | 198円 | 260円(税込) | 275円 | 385円 | 524円 | 198円 | 440円 | 2,500円 | |

| 手数料 (100万円あたり) |

535円 | 535円 | 1,100円 | 535円 | 535円 | 374円 | 460円(税込) | 535円 | 660円 | 1,048円 | 374円 | 880円 | 5,000円 | |

| 積立nisa 銘柄数 |

177銘柄 | 175銘柄 | 170銘柄 | - | 151銘柄 | - | - | 157銘柄 | - | 7銘柄 | 1銘柄 | 157銘柄 | - | |

| IPO実績 (2020年) |

38社 | 85社 | 18社 | - | 50社 | 5社 | 1社 | 19社 | 39社 | 41社 | 7社 | 53社 | - | |

| 投資信託 銘柄数 |

2,687銘柄 | 2,680銘柄 | 1,506銘柄 | 30銘柄 | 1,218銘柄 | - | 128銘柄 | 1,432銘柄 | 554銘柄 | 1,163銘柄 | 2銘柄 | 1,148銘柄 | - | |

| 外国株 | 6カ国 | 9カ国 | - | - | 2カ国 | 1カ国 | - | - | 1カ国 | 32カ国 | - | 4カ国 | 1カ国 | |

| 米国株取扱 銘柄数 |

3966銘柄 | 4200銘柄 | - | - | 4297銘柄 | 973銘柄 | - | - | - | 663銘柄 | - | 700銘柄以上 | 137銘柄 | |

| 米国ETF取扱 銘柄数 |

324銘柄 | 307銘柄 | - | - | 316銘柄 | 93銘柄 | - | - | 155銘柄 | 663銘柄 | - | 14銘柄 | 25銘柄 | |

| 口座開設 最短日数 |

翌営業日 | 翌営業日 | 3営業日 | 翌営業日 | 翌営業日 | 当日 | 2営業日 | 5営業日 | 5営業日 | 3営業日 | 当日 | 2週間 | 証券会社 | |

NISA(ニーサ)で買付金額が多い銘柄TOP5

どんなファンドが人気なの?

全世界に分散投資をするS&P500などの指数と連携したインデックスファンドが人気です。

SBI証券では、買付金額や買付件数などを基準としたランキングを発表しています。投資の参考になるので、特に初心者には便利なランキングです。

ここでは2021年11月29日〜12月3日までの週間ランキングと各ファンドの特色を紹介します。

出典:SBI証券『NISAランキング』

買付金額ランキング

- 1位:SBI-SBI・V・S&P500インデックス・ファンド

- 2位:三菱UFJ国際-eMAXIS Slim米国株式(S&P500)

- 3位:三菱UFJ国際-eMAXIS Slim全世界株式(オール・カントリー)

- 4位:ニッセイ-<購入・換金手数料なし>ニッセイ外国株式インデックス・ファンド

- 5位:SBI-SBI・V・全米株式インデックス・ファンド

※純資産は2021年12月9日時点

1位:SBI-SBI・V・S&P500インデックス・ファンド

純資産:420,864百万円 信託報酬:0.0938%程度

米国の代表的な株価指数である「S&P500(円換算ベース)」の値動きに連動する投資成果を目指し、毎決算時ごとに分配を行う分配型のファンドです。このファンドに投資すると、米国の主要業種を代表する500企業に投資するのと同等の成果が得られます。

出典:SBI証券公式サイト

2位:三菱UFJ国際-eMAXIS Slim米国株式(S&P500)

純資産:869,401百万円 信託報酬:0.0968%以内

「S&P500指数(配当込み、円換算ベース)」の値動きに連動する投資成果を目指し、毎決算時ごとに分配を行うファンドです。ただし、信託財産の成長を優先するので、分配は抑制する方針となっています。

出典:SBI証券公式サイト

\スマホアプリで米国株投資が完結する!/

3位:三菱UFJ国際-eMAXIS Slim全世界株式(オール・カントリー)

純資産:369,466百万円 信託報酬:0.1144%以内

日本を含む先進国や新興国の株式に投資し、MSCIオール・カントリー・ワールド・インデックス(配当込み、円換算ベース)」に連動する投資成果を目指す分配型ファンドです。「投信ブロガーが選ぶ! Fund of the Year 2020」では1位を獲得しています。

出典:SBI証券公式サイト、投信ブロガーが選ぶ! Fund of the Year 2020

4位:ニッセイ-<購入・換金手数料なし>ニッセイ外国株式インデックス・ファンド

純資産:360,404百万円 信託報酬:0.1023%以内

日本を除く主要先進国の株式に投資し、MSCI コクサイ インデックス(配当込み、円換算ベース)に連動する投資成果を目指す分配型ファンドです。

出典:SBI証券公式サイト

5位:SBI-SBI・V・全米株式インデックス・ファンド

純資産:45,230百万円 信託報酬:0.0938%

米国株式の大型株から小型株までを対象としたファンドです。投資可能銘柄のほぼ100%をカバーしたCRSP USトータル・マーケット・インデックス(円換算ベース)に連動する投資成果が得られるため、投資家から人気を得ています。

出典:SBI証券公式サイト

\充実の運用商品ラインナップ!/

つみたてNISAの月間積立設定金額が多い銘柄TOP5

月間積立設定金額ってなに?

一回の積立で設定されている金額のことです。投資可能枠を超えない範囲でコースにより金額が設定されています。

次に、SBI証券のランキングをもとに、月間積立設定金額(2021年11年1日~2021年11月30日)を紹介します。

出典:SBI証券『月間積立設定金額(つみたてNISA)』

つみたてNISAの月間積立設定金額ランキング

- 1位:SBI-SBI・V・S&P500インデックス・ファンド

- 2位:三菱UFJ国際-eMAXIS Slim米国株式(S&P500)

- 3位:三菱UFJ国際-eMAXIS Slim全世界株式(オール・カントリー)

- 4位:SBI-SBI・V・全米株式インデックス・ファンド

- 5位:SBI-SBI・全世界株式インデックス・ファンド

※純資産は2021年12月9日時点

1位:SBI-SBI・V・S&P500インデックス・ファンド

純資産:420,864百万円 信託報酬:0.0938%程度

上述の「買付金額が多いファンドTOP5」でも1位のファンドが、つみたてNISAでも1位となりました。低コストで手軽に米国株式に分散投資できることが人気の理由です。

出典:SBI証券公式サイト

2位:三菱UFJ国際-eMAXIS Slim米国株式(S&P500)

純資産:869,401百万円 信託報酬:0.0968%以内

「買付金額が多いファンドTOP5」2位のファンドが、つみたてNISAでも2位に選ばれています。このファンドもコストが安く、米国株式に手軽に分散投資できることから積立金額が大きくなっています。

出典:SBI証券公式サイト

\充実の運用商品ラインナップ!/

3位:三菱UFJ国際-eMAXIS Slim全世界株式(オール・カントリー)

純資産:369,466百万円 信託報酬:0.1144%以内

このファンドも「買付金額が多いファンドTOP5」と同順位です。受賞した「投信ブロガーが選ぶ! Fund of the Year 2020」では、全世界の株式に簡単に分散投資できるということで「これ1本に投資すれば良い」「信託報酬も低めで、ほったらかしで問題ない」と評価を得ています。

出典:投信ブロガーが選ぶ! Fund of the Year 2020

4位:SBI-SBI・V・全米株式インデックス・ファンド

純資産:45,230百万円 信託報酬:0.0938%

このファンド1つで小型株も含む、米国株式市場全体の値動きに連動する成果を得られます。「買付金額が多いファンドTOP5」の5位のファンドが、こちらでは4位に選ばれました。

出典:SBI証券公式サイト

\充実の運用商品ラインナップ!/

5位:SBI-SBI・全世界株式インデックス・ファンド

純資産:44,045百万円 信託報酬:0.1102%

全世界の大型、中型、小型株の市場の動きを表す指数「FTSE グローバル・オールキャップ・インデックス(円換算ベース)」の値動きに連動する投資成果を目指す分配型ファンドです。全世界に投資できるため、人気を集めています。

出典:SBI証券公式サイト

\スマホアプリで米国株投資が完結する!/

そもそも NISA(ニーサ)はどんな制度?

人によってぴったりな証券口座って違うの?

NISAとは「少額投資非課税制度」のことで、日本における投資の税制優遇制度です。一般NISA、つみたてNISA、ジュニアNISAの3種類があります。それぞれ上限は異なりますが非課税枠が設けられており、その金額内であれば非課税で投資することができます。

通常、株式や投資信託などの金融商品に投資をした場合、これらを売却して得た利益や受け取った配当に対して約20%の税金がかかります。

引用元:金融庁|NISA特設ウェブサイト「NISAとは?」

NISAは、「NISA口座(非課税口座)」内で、毎年一定金額の範囲内で購入したこれらの金融商品から得られる利益が非課税になる、つまり、税金がかからなくなる制度です。

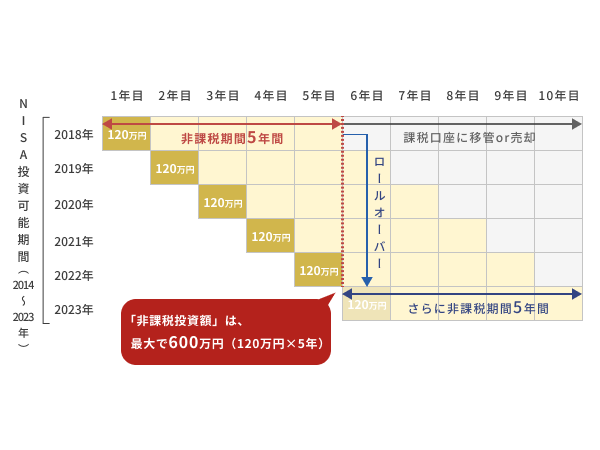

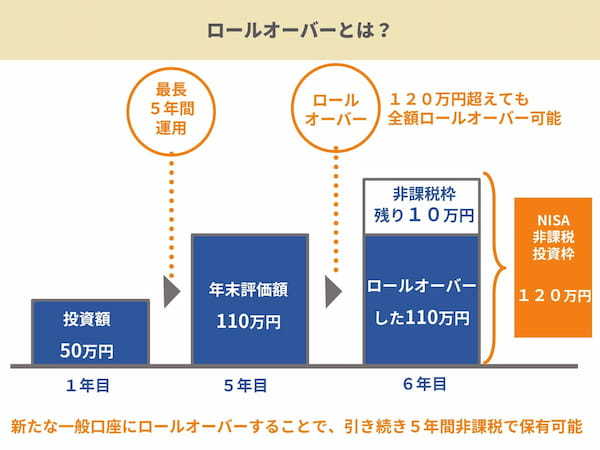

NISAとは毎年120万円までの投資が非課税になる、個人投資家向けの税制優遇制度です。非課税期間は最長5年で、期間が終わっても、新たな年の非課税投資枠へ移管(ロールオーバー)することで、継続保有が可能です。ロールオーバーを利用すると非課税期間は最大10年になります。

出典:金融庁『一般NISAの概要』

NISA(ニーサ)の対象者と注意点

日本に住んでいる20歳以上の人が対象で、株式・投資信託等で発生する配当金・分配金・譲渡益が非課税になります。

通常の一般口座・特定口座では、投資で得た利益に対しては20.315%課税されてしまいます。その20.315%の税金が利益から引かれないという設計になっているのです。

2014年にスタートした制度で、個人の投資を活性化させたい国の考えがあり、このようなことが実現されているわけです。

一方で、1年ごとに1口座しか開設できません。そのため、これから投資を始める見込み顧客を獲得しようと、証券会社各社が手数料無料など様々なキャンペーンで開設を後押ししています。

実際に開設する際には、各社の条件をよく比べることが重要になります。

\充実の運用商品ラインナップ!/

長期積立分散投資を支援する「つみたてNISA」もある

また税制優遇制度には、「つみたてNISA」という制度もあります。こちらは長期にわたって少額を分散投資することを応援する制度です。1年あたり40万円を上限に、最長20年間、購入した投資信託の利益が非課税になります。

実際にシュミレーションしてみると、年間上限額40万円を想定して、毎月3.3万円を20年間積み立てると、20年間の運用益の合計は180万8000円となります。

出典:金融庁『つみたてNISAの概要』

NISAとつみたてNISAは、どちらか一方しか開設できないため注意が必要です。

\楽天ポイントで投資もできる!/

\NISA口座開設数3年連続No.1/

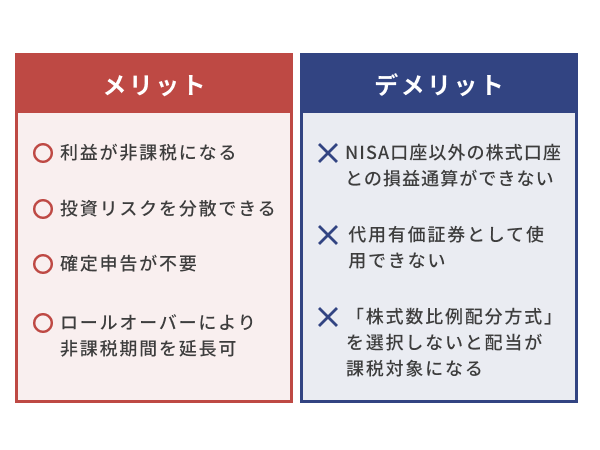

知っておきたいNISA(ニーサ)のメリット・デメリット

メリット・デメリットって何があるの?

メリットとしてはNISA口座で購入した金融商品を売却して得た利益や、保有することで受け取れる配当を非課税にできる点が挙げられます。デメリットとしては通常の株式口座との損益通算ができないという点が挙げられます。

メリットとデメリットは、以下のことが考えられます。

それぞれ詳しく解説していきます。

NISA(ニーサ)のメリット

メリット1,投資で得た利益はすべて非課税

最大のメリットは、投資して得た利益がすべて非課税になることです。

株式や投資信託を売買して得ることができる譲渡益、保有していれば得ることができる配当金や分配金、これらを税金が掛からずに受け取ることができます。 また、分配金については決算日から休日を除いた5日目以降に受け取ることが可能です。

口座以外では、投資で得た利益の額に20.315%の税金が掛かり、利益から差し引かれてしまいます。例えば、課税口座で10万円の利益が出た場合は2万315円が税金として引かれます。一方、NISA口座であれば10万円全額が手元に残ります。

投資する場合には、利益が大きくなるほど非課税メリットを享受できることになります。

メリット2,投資リスクを分散できる

1年あたり120万円の非課税枠を、分割して利用することができます。1月に30万円、4月に50万円、12月に40万円のように合計が120万円に収まれば、利用回数に制限はありません。

その際、購入商品が毎回異なっていても問題ないので、時期も商品もバラバラにすることで、投資リスクを分散できます。

出典:金融庁『一般NISAのポイント』

メリット3,確定申告が不要

年間120万円まで、投資による譲渡益、配当金、分配金が非課税となるため、確定申告が必要ありません。

申告の手間が省けるので、個人投資家には、小さくないメリットと言えるでしょう。

メリット4,ロールオーバーにより非課税期間を延長可能

非課税期間は最長5年ですが、期間を終了したあとも、金融商品を翌年の新規の非課税枠に移管(ロールオーバー)することができます。さらに5年間延びるのでトータルでは、非課税期間が10年になります。

出典:金融庁『一般NISAのポイント』

その際、金融商品が値上がりしていて120万円を超えている場合でも、全額移管が可能です。これにより、金融商品を5年で無理に売却しなくても、長期に持ち続けられます。

ただし、ロールオーバーで120万円の非課税枠を使いきってしまうと、その年の新規投資はできなくなってしまうことには、注意が必要です。

\充実の運用商品ラインナップ!/

NISA(ニーサ)のデメリット

デメリット1,NISA口座以外の株式口座との損益通算ができない

他の株式口座との損益通算ができません。通常の株式口座では、開設先の利益と損失を相殺し、税金を低くすることができます。

しかし、損失が出ていても、他で利益が出ていれば、その利益がそのまま課税対象になってしまいます。

例えば、課税口座Aで利益が10万円、課税口座Bで損失が10万円の場合は、損益通算をすれば利益がなくなります。そのため課税口座Aの利益に対して税金はかかりません。

一方で、課税口座Aで利益が10万円、NISA口座で損失が10万円の場合、損益通算ができないので、10万円の利益に対して、20.315%が課税されます。

デメリット2,代用有価証券として使用できない

口座に保有している株式は、代用有価証券として使用できません。代用有価証券とは、信用取引を行う際の保証金として、現金に代替するものとして認められる有価証券のことを指します。

保有している株式を代用有価証券とするためには、課税口座に払い出す必要があります。

そうした場合、当然のことながら、対象の有価証券は非課税ではなくなってしまいます。

デメリット3,「株式数比例配分方式」を選択しないと配当が課税対象になる

株式の配当金を非課税にするためには、受け取りを証券会社で行う「株式数比例配分方式」にしないといけません。

多くの人が選択している、ゆうちょ銀行や郵便局、銀行で受け取る方式では、課税対象になってしまうため、注意が必要です。

出典:日本証券業協会『NISA口座における上場株式の配当金等受取方式に関する注意事項』

いくつかの注意点があるにせよ、上手に活用すると投資活動におおきなメリットがあります。メリットとデメリットを吟味し、自分にあった証券会社で開設しましょう。

\NISA口座開設数3年連続No.1/

銀行と証券のNISA口座、どっちがおすすめ?

銀行と証券会社の口座の違いって何があるの?

大きな違いとしては、銀行では株の購入ができないという点が挙げられます。NISAの期間が終わった後でも投資がしたい方は証券会社の口座を選ぶことをおすすめします。

いざ開設しようと思ったとき「銀行と証券会社、どっちがいいだろう」と迷う人も多くいるかと思います。

ここでは制度の開始から2018年につみたてNISAが始まるまでの変更点を踏まえて、どちらがおすすめか、比較していきます。

NISA口座の制度変更(2014年から2018年まで)

制度は2014年に開始されましたが、使い勝手がよいように、過去数回の変更が行われています。

まず2015年にNISA口座を開いている金融機関を、当初は5年間変更できなかったのが、毎年違う金融機関に変更できるよう改定されました。

次に2016年、年間の非課税枠が100万円から120万円に増額され、同年には未成年を対象にした「ジュニアNISA」が新設されました。

さらに2018年、年間投資額40万円で非課税期間が20年になる「つみたてNISA」が開始されました。

\充実の運用商品ラインナップ!/

NISA口座を選ぶ視点

開設を銀行と証券会社で迷うとき、持つといい視点は「取扱商品数」と、「各々の生活スタイルにあった利便性」などが挙げられます。

どちらがおすすめか、その人の特性に応じて紹介していきます。

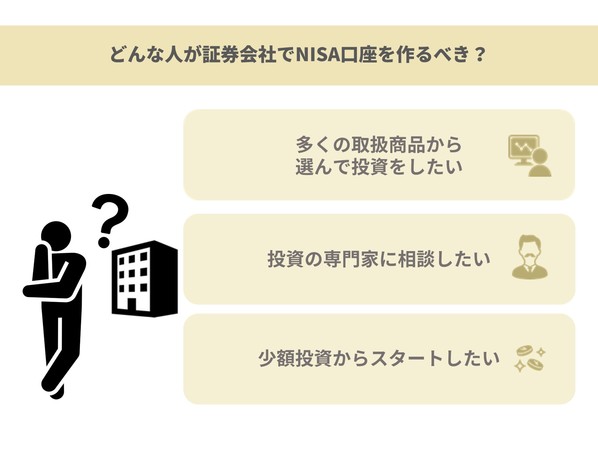

証券会社のNISA口座がおすすめの人

まずは証券会社で開くのがおすすめな人について、3種類のパターンを解説します。

証券会社の開設がおすすめの人

- 多くの取扱商品から選んで投資したい人

- 投資の専門家に相談したい人

- 少額投資からスタートしたい人

多くの取扱商品から選んで投資したい人

証券会社は銀行に比べ、対象商品が豊富です。まず株式に投資したい場合は、銀行では取り扱いがないため、必然的に証券会社を選ぶことになります。

高配当利回り株への投資は、配当や売買益が非課税となるNISA(ニーサ:少額投資非課税制度)口座で投資するのが良いと思います。新年となり、新たに2022年のNISA枠が利用可能になりました。

引用元:楽天証券|『トウシル』利回り4.6%:NISA口座で買える手作り「高配当株ファンド」

投資信託で比べてみても、証券会社が銀行を圧倒します。ネット証券大手のSBI証券が約2600本の取り扱いがあるのに対し、例えばイオン銀行は300本程度となっています。

出典:SBI証券『取扱商品』、イオン銀行『投資信託・NISA』

「海外ETF」とは、海外の代表的な指数(インデックス)に連動することを目指す投資信託のことです。誰でも簡単に少額から海外の市場へ投資を行なうことができることから、初めての海外投資に適しているといわれています。

引用元:SBI証券|NISAおすすめ商品

海外ETFはNISAとの相性も抜群です。

多くのラインアップの中から自分に合った投資先を見つけたい人には、証券会社がおすすめと言えるでしょう。

投資の専門家に相談したい人

預貯金、融資をメインに扱っている銀行と違い、投資を主な事業としている証券会社では、投資に関する専門知識が豊富な人材が揃っています。

初めて投資を始めるという人も多いでしょうから「どんな銘柄がおすすめか」「自分に合う投資はどれか」などの疑問を、専門家に相談できるメリットは大きいでしょう。

投資先を相談しながら選びたい人には、証券会社での開設がおすすめです。

少額投資からスタートしたい人

投資をスタートする人は、初めは少額から始めたいと考えることもあるでしょう。そんなときもやはり証券会社がおすすめです。

証券会社では、SBI証券、楽天証券、マネックス証券など大手ネット証券では最低100円から投資信託に投資可能です。一方、みずほ銀行をはじめとする銀行は、投資額が月額1000円以上からとなっている場合が多く、用意しないといけない初期資金に差が出てきます。

出典:SBI証券公式サイト、楽天証券公式サイト、マネックス証券公式サイト、みずほ銀行公式サイト

まずは少ない資金で投資経験を積みたい人は、証券会社で始めるとよいでしょう。

\充実の運用商品ラインナップ!/

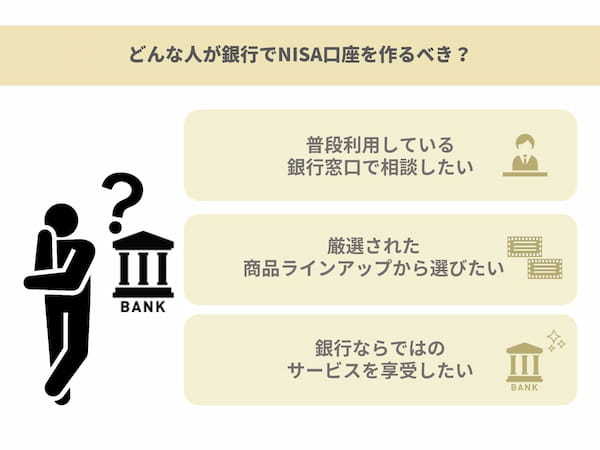

銀行のNISA口座がおすすめの人

一方、銀行がおすすめなのは、次の3つのいずれかに該当するタイプです。

銀行での開設がおすすめの人

- 銀行窓口で相談したい人

- 厳選された商品から選びたい人

- 銀行ならではのサービスを享受したい人

普段利用している銀行窓口で相談したい人

銀行で開設する最大のメリットは、やはり普段利用している銀行の窓口、担当者に相談できるという点です。

初めての挑戦は不安になりがちなものですが、よく知っている窓口の人や担当者にサポートしてもらえるのは心強いでしょう。

また日常利用している銀行で開設すれば、資金をいつもの銀行から動かさないで済むため、あまり金融機関の開設先を増やしたくないという人にはぴったりです。

馴染みの担当者に相談したい投資初心者の人、開設先を一元管理したい人には、銀行での開設が合理的な選択になります。

厳選された商品ラインアップから選びたい人

初めて投資をするという人は、取扱商品が多すぎると、どれにしたらよいか分からなくなってしまうこともあるでしょう。

上述のように証券会社は、取扱商品が多く、例えばSBI証券の投資信託は約2600本となっています。投資に馴染みのない人には、とても判断ができないかもしれません。

一方で銀行は、例えばイオン銀行の投資信託は300本と、だいぶ絞られた本数になっています。これなら銀行の担当者の方と相談しながら、選べる範囲です。

銀行ならではのサービスを享受したい人

証券会社にはない、銀行ならではの特典を受けたい人もいるでしょう。

預金金利の優遇や、ATM手数料の無料化など、各銀行が様々なサービスを提供しています。

例えば三菱UFJ銀行では、初めて投資信託を始める人を対象に、円定期と投資信託を行うプランで、初回取引なら、円定期の金利を1%アップする特典を実施しています。

出典:三菱SFJ銀行『ウェルカム・セレクション 円定期+投資信託』

銀行と証券会社のどちらかで迷っている人は、使っている銀行でお得なプランはないか、調べてみると良さそうです。銀行で開設を検討している人も、証券会社と改めて比較する契機になります。

\NISA口座開設数3年連続No.1/

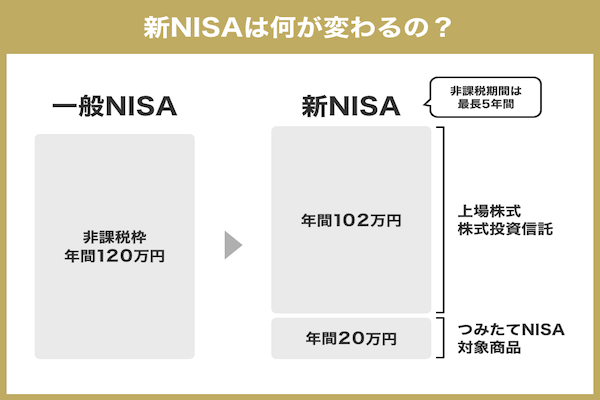

2024年からの新NISA移行で何が変わる?

新しいNISAが始まるの?

現行の制度は2023年末で終了されますが、2024年から新制度を適用して延長されることになりました。新制度では、非課税投資枠の変更点などがあります。

2019年12月に金融庁から出された「令和2年度税制改正」により、現行は新しい制度として5年延長することが決まりました。新しい制度は2024年から始まります。

出典:金融庁『令和2年度税制改正』

新しい制度について、下記の3つの観点から説明します。

新しい制度について

- 現行からの変更点

- 新しい制度の開始時期

- 現行からのロールオーバー

現行NISAからの変更点

現行からの大きな変更点は、非課税投資枠が2階建てになる点です。

1階部分は、投資対象はつみたてNISAと同じとし、非課税枠は年間20万円です。2階部分は、レバレッジ投信など安定運用に適さない商品を一部除外したうえで現行と同じ制度とし、非課税枠は年間102万円とされました。非課税期間は最長5年です。

これにより、最大610万円が非課税運用できます。

一方で、

「より多くの国民に積立・分散投資を経験してもらうため、原則として、2階の非課税枠を利用するためには1階での積立投資を行う必要」

引用元:金融庁『令和2年度税制改正』

となっており、注意が必要です。

新NISAの開始時期

新しい制度の開始時期は2024年からで、2023年までの現行からロールオーバーができます。その後は最大5年間、2028年まで非課税運用が可能です。

また現行の制度での開設を終えていれば、新しい制度へ自動的に移管される予定です。

なお、つみたてNISAは、制度は同様で、開設可能期間が2037年から2042年まで5年間延長になります。

ジュニアNISAは延長されず、予定通り2023年末で廃止されます。

\充実の運用商品ラインナップ!/

現行NISAからのロールオーバー

新しい制度の開始に伴い、現行で2019年以降購入した株式等もロールオーバーすることが可能になりました。

現行の制度のままでは、2019年以降に投資した商品はロールオーバー不可だったので、嬉しい変更と言えそうです。

また現行からのロールオーバーは、2新しい制度の2階部分にあたる102万円を超える金額でも可能です。

例えば110万円ロールオーバーすると、2階部分の102万円と1階部分の8万円分を使用します。さらに140万円だと、1階と2階の合計額122万円を超えますが、こちらも全額ロールオーバー可能です。

\充実の運用商品ラインナップ!/

NISA(ニーサ)の口座開設をするには?乗り換えはどう行う?

口座を開設するには何が必要なの?

まずは証券・銀行で開設する必要があります。その後住民票の写しなどが必要ですが会社によっては住民票取得代行サービスを行っているところもあります。

それでは、開設方法を以下で解説していきます。また「開設してみたけれど、ほかの会社に乗り換えたい」という方には、乗り換え方法も解説します。

NISA口座の開設方法

口座の開設方法をステップごとに、フローチャートで説明します。

- ステップ1,自分で選んだ証券会社に開設

- ステップ2,開設手続きが完了したらマイページにログイン

- ステップ3,「NISA口座開設」のボタンをクリック

- ステップ4,必要書類をアップロード

必要書類の例

- 通知カードまたは個人番号カード

- 本人確認書類(運転免許証、日本国内パスポート、健康保険証、印鑑登録証明書、住民票の写し、在留カード、特別永住者証明書)

- ステップ4,NISA口座開設を証券会社から税務署へ申請

- ステップ5,税務署の審査

- ステップ6,NISA口座の開設完了

参考:SBI証券『NISA・つみたてNISA口座開設の流れ(SBI証券の証券総合口座を開設済みのお客さま)』

なお、証券会社によっては、証券口座とNISA口座を同時に開設できます。

出典:SBI証券『口座開設の流れ(NISA・つみたてNISA 証券総合口座同時申し込み)』

\スマホアプリで米国株投資が完結する!/

NISA口座の乗り換え方法

口座の乗り換えには、2つの方法があります。それぞれの手続き方法は次のとおりです。

1.既存のNISA口座を残して他の会社で開設する方法

「金融商品取引業者等変更届出書」を既存の会社に提出し、「非課税管理勘定廃止通知書」を受け取ります。「非課税口座開設届出書」と「非課税管理勘定廃止通知書」を新しい会社に提出し完了です。

2.既存のNISA口座を廃止して他の会社で開設する方法

「非課税口座廃止届出書」を既存の会社に提出し、「非課税口座廃止通知書」を受け取ります。「非課税口座開設届出書」と「非課税口座廃止通知書」を新しい会社に提出し完了です。

出典:SBI証券『NISA・つみたてNISA口座開設の流れ(他社でNISA口座を開設されている方)』

\NISA口座開設数3年連続No.1/

NISA口座開設ならまずは資料請求を

どこで口座を開設すればいいのかまだ決めきれないです。

決めきれない場合は証券会社に詳しい資料請求をすることをおすすめします。NISA口座は一人一つまでしか開設できないので、納得してから決めることをおすすめします。

おすすめ会社を紹介してきましたが、どこの会社に開設するか決めきれない人も多いでしょう。そんなときは、実際に証券会社から資料を取り寄せて比較するのもいい方法です。

ネット証券会社なら総合口座の開設は無料なので、気になる複数社で開設し、資料を請求してみましょう。

資料の請求は、ボタンひとつで申請できるので、お試しください。

\スマホアプリで米国株投資が完結する!/

NISA・つみたてNISAのQ&A

Q.NISAで非課税になるものは何?

年間120万円までの投資で得た利益が非課税になります。利益に含まれるのは、売買による譲渡益だけでなく、株式や投資信託を保有することで得られる配当金、分配金も非課税の対象になります。

Q.2024年から始まる「新しい制度」ってどんな制度?

新しい制度は、現行の制度の特性とつみたてNISAの特性を合わせた新しい制度です。

2階建てで運用枠が設定されており、1階部分がつみたてNISA、2階部分が現行の制度の特徴を持っています。非課税枠は、1階が年間20万円、2階が年間102万円です。

原則1階部分を利用しないと、2階部分が使えない仕組みになっている点に注意が必要です。

Q.つみたてNISAとiDeCo、どっちがおトク?

どちらも積立で、運用益が非課税になる点は変わりません。

ただ、iDeCoは掛け金が全額所得控除され、所得税・住民税が軽減されるため、節税に適した商品です。iDeCoは60歳まで引き出すことができませんが、つみたてNISAはいつでも売却可能です。

自身の状況と両者の特性を照らし合わせ、検討すると良いでしょう。

Q.つみたてNISAで損をしない投資はできる?

つみたてNISAは国が定めた投資信託を対象にしていますが、元本の保証はありません。したがって「損をしない」と言うことはできません。

ただ、長期分散投資が可能なため、一般的な投資の中では、損をするリスクが比較的低い投資と考えられます。

Q.リスク分散などを考慮すると、つみたてNISAは何銘柄買うのが良い?

基本的に1つで十分とされています。

投資信託という金融商品を積み立てている時点で分散投資をしていることになるので、1つの銘柄であっても複数の株式を組み入れて運用することができます。

実際に、eMAXIS Slim 全世界株式であれば全世界約3,000銘柄の株式を組み入れることができます。

Q.NISAを利用中の場合、つみたてNISAに移行したほうが良い?

NISAとつみたてNISAでは、基本的な設計が違うため、どちらがいいとは一概には言えません。

リスクを抑えて、長期分散投資をしたいと考えているならば、つみたてNISAへ移行するのが良いでしょう。

ただ、つみたてNISAは国が定めた投資信託にしか投資ができないので、株式投資をメインにしている場合は、そのままNISAで運用するのが良いでしょう。

Q.NISAやつみたてNISAを始めるのに必要な書類は何?

基本的には以下の書類が必要になります。

- マイナンバーカード(通知カードまたは個人番号カード)

- 本人確認書類(運転免許証、日本国内パスポート、健康保険証、印鑑登録証明書、住民票の写し、在留カード、特別永住者証明書)

Q.投資信託・上場投資信託(ETF)ってどんな商品?

投資信託は、投資家から資金を集め、専門家があらかじめ定められた運用方針に従って投資を行い、利益を分配する商品です。

「『投資信託(ファンド)』とは、一言でいえば『投資家から集めたお金をひとつの大きな資金としてまとめ、運用の専門家が株式や債券などに投資・運用する商品で、その運用成果が投資家それぞれの投資額に応じて分配される仕組みの金融商品』です。」

引用元:一般社団法人投資信託協会

上場投資信託(ETF)は、投資信託の中でも、証券取引所に上場されているものを指し、株式と同じように売買可能な商品です。

Q.NISAに向いている商品ってどんなもの?

向いている商品は、長期的にみたとき値上がりが期待できる商品です。

非課税期間が最長5年間あるため、目先の価格の上下に一喜一憂せず、長期保有で利益が出そうな商品に投資するとよいでしょう。

日本国内の株式から選ぶのもよいですが、長期で値上がりするということを考えると、右肩上がりの成長を続けるアメリカに投資をするのもよい選択肢です。

SBI証券など米国株をNISA口座で運用できる証券会社を選び、チャレンジしてみてください。

個別の米国株が怖いという人には、アメリカの主要500社の株価から算出されるS&P500に連動したインデックスファンドに投資するという手もあります。リスクを抑えて、米国全体に投資するようなイメージです。

またアメリカだけでなく、世界経済の成長に投資することも、長期で運用するため向いているかもしれません。投資信託のなかには、先進国だけでなく新興国までカバーしている全世界型の商品もあるので、検討してみてください。

利益が非課税ということに重きを置くなら、大きく値上がりが期待できるIPOで勝負するということも考えられます。SBI証券など、IPOに対応している証券会社があるので、そちらで開設するとよいでしょう。

運よくIPOに当選し、大きく値上がりした場合、その利益に課税されなくて済むので、恩恵が大きくなります。

\充実の運用商品ラインナップ!/

まとめ

この記事ではNISA制度の基本から、口座を開設する証券会社の選び方、ファンドの比較まで、多岐にわたって紹介しました。

老後の2000万円問題などに代表されるように、いま日本では、お金の不安が叫ばれています。自分の資金は自分で運用して増やすことが求められているのです。

そのため、個人の資産形成を支援するべく政府が用意した制度を利用することは、これから先、ますます重要になってきます。

NISAなら少額から投資でき、長期分散投資をすればリスクも抑えられるので、投資を始めるのにはうってつけの制度です。

さらに利益は非課税なので、チャレンジしてみる価値は大いにあります。この記事を参考に始めてみてはいかがでしょうか。

\充実の運用商品ラインナップ!/

株式投資の魅力は、株価が値上がりした際の「値上がり益」を得られることですが、それ以外にもその株式を保有していることで独自の特典を受けることができる「株主優待」も魅力の一つです。株価の動きは経済情勢や世界情勢に大きく左右されるため、正確に把握するのはプロでも難しいものです。そのため、初めは純粋に自分が応援したい企業の銘柄を選ぶことをおすすめします。例えば、普段よく利用するお店を選ぶことで、よりそのお店での買い物が楽しく感じられるでしょう。さらに、株主優待の内容が自分に合っている銘柄を選ぶことも株式投資を楽しめる方法です。株式投資を始めるにあたり、心がけておきたいのは「長く続ける」ことです。そのためにも、株価の動きだけでなく、その企業の業績を身近に感じることができる銘柄を選ぶことをおすすめします。

新井智美氏プロフィールはこちら